Saiba como fazer planejamento de fluxo de caixa a longo prazo!

Para ter finanças saudáveis e investir no crescimento, a empresa deve fazer projeções. Aprenda como realizar o planejamento de fluxo de caixa a longo prazo!

O spread bancário é um termo amplamente utilizado no setor financeiro, mas que nem sempre é compreendido pelo público. Ele costuma ser visto ou mencionado quando você contrata um empréstimo ou acessa uma linha de crédito.

Entender o conceito e seu impacto nos serviços bancários contribui para avaliar se faz sentido prosseguir com uma contratação. O conhecimento também pode ser usado na comparação com outras opções de crédito disponíveis, em busca da mais vantajosa.

Portanto, confira neste post, preparado pelo time da AG Antecipa, o que é spread bancário, como ele funciona e o que fazer para evitá-lo!

Uma das atribuições dos bancos é atuar no mercado financeiro como intermediários de operações. Assim, eles captam recursos daqueles que os têm em excesso e, posteriormente, emprestam para as pessoas físicas e jurídicas que precisam de dinheiro.

Porém, o serviço não é gratuito e, nesse contexto, se encaixa a ideia do spread bancário. O termo representa a diferença entre a taxa de juros que o banco cobra de quem tomou o dinheiro emprestado e o retorno que a instituição paga para quem o emprestou.

O spread bancário é um elemento fundamental na estrutura de ganhos de uma instituição financeira. A razão é que ele influencia a margem de lucro obtida pelo banco em cada operação realizada, o que, por consequência, impacta a sua capacidade de se manter no mercado.

Depois de conhecer o conceito de spread bancário, vale entender melhor como ele funciona. Quando uma pessoa física ou jurídica solicita um empréstimo ou financiamento, o banco empresta dinheiro que obteve de investidores ou clientes.

Contudo, como você viu, o capital não é do próprio banco, mas sim de investidores que aplicam seu dinheiro na instituição. É o caso, por exemplo, de quem investe na poupança ou em CDBs (certificados de depósito bancário) e LFs (letras financeiras), entre outras alternativas.

A taxa de remuneração proposta nesses investimentos é conhecida como o custo de captação para o banco. Para pagar a remuneração dos investidores e ainda ter ganho financeiro, a instituição precisa emprestar os recursos a uma taxa superior ao custo de captação.

O cálculo do spread bancário varia de acordo com as políticas internas de cada instituição financeira. Afinal, os bancos têm autonomia para fixar os valores cobrados pelos seus serviços — embora o Bacen (Banco Central) fiscalize o mercado para evitar excessos.

De todo modo, além de considerar o custo de captação, o spread bancário é composto pelos seguintes componentes:

Com a taxa do empréstimo definida, basta subtrair o custo de captação para ter o valor final do spread. A fórmula é a seguinte:

Spread bancário = taxa do fornecimento de crédito — taxa de captação

Por exemplo, suponha que o banco tenha emitido um CDB que pague 9,5% ao ano. Agora, considere que o dinheiro captado é emprestado a uma taxa de juros anual de 25%, considerando todos os elementos que você viu. Nesse cenário, o spread cobrado é de 15,5%.

Como você aprendeu até aqui, o spread bancário tem um impacto direto no custo dos empréstimos. Afinal, ele é responsável por grande parte da taxa de juros que o cliente paga ao acessar uma linha de crédito.

Um spread elevado significa que o custo para acessar crédito é mais alto. A característica é particularmente relevante para pequenos e médios empresários que precisam levantar recursos para manter suas operações funcionando, investir em expansão ou quitar dívidas, por exemplo.

Leia também: Como consultar e regularizar dívida ativa no CNPJ?

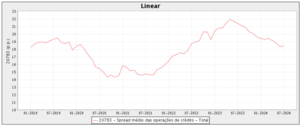

Vale dizer que o Brasil é conhecido por ter um dos maiores spreads bancários do mundo. O Bacen divulga o spread médio das operações de crédito realizadas no país. Em 2024, ele chegou a superar a casa dos 18%, conforme seu histórico dos últimos 5 anos:

Agora que você sabe o que é o spread bancário e como ele pode ser prejudicial para quem precisa pegar dinheiro emprestado, surge a pergunta: como evitá-lo? O que nem todos sabem é que existem alternativas ao crédito tradicional fornecido pelos bancos.

Uma das soluções é a antecipação de recebíveis, que não sofre interferência direta do spread bancário. Trata-se de um processo que permite às empresas receberem antecipadamente quantias que estão previstas para entrar no seu caixa.

Entre os exemplos mais comuns, estão os recebíveis de vendas realizadas a prazo no cartão de crédito, cheques, notas promissórias e duplicatas. Todos eles são instrumentos que trazem a perspectiva de recebimentos em datas posteriores.

Nesse contexto, em vez de recorrer a um empréstimo bancário com juros elevados, o empresário pode antecipar os montantes a receber. Essa é uma possibilidade oferecida pelas securitizadoras, a exemplo da AG Antecipa.

A antecipação funciona da seguinte maneira: você reúne todos os comprovantes dos seus recebíveis e os apresenta para a securitizadora. Ela avalia a legitimidade e o risco do crédito que você tem a receber e pode antecipar os valores, aplicando um pequeno deságio.

Ou seja, você recebe imediatamente uma quantia que somente entraria no caixa da empresa no futuro, subtraída do deságio aplicado. Geralmente, o valor cobrado pela securitizadora é inferior ao spread bancário.

Além disso, você não aumenta o seu endividamento, pois apenas adianta um valor ao qual a sua companhia tinha direito. Outra vantagem é que os recursos podem ser usados conforme seus interesses, sem a necessidade de justificar a finalidade ou prestar contas.

Neste artigo, você conferiu o conceito e o funcionamento do spread bancário e descobriu uma maneira de evitá-lo. Então, se seu negócio precisar de crédito, considere a busca por alternativas mais acessíveis do que empréstimos e financiamentos — como a antecipação de recebíveis.

Quer saber mais sobre a antecipação de recebíveis da AG Antecipa? Confira detalhes em nosso site e fale com o nosso time se tiver dúvidas!

Para ter finanças saudáveis e investir no crescimento, a empresa deve fazer projeções. Aprenda como realizar o planejamento de fluxo de caixa a longo prazo!

O ciclo financeiro e o ciclo operacional são elementos-chave para a gestão de negócios. Saiba mais sobre eles e suas influências em empresas!

Você sabe como lidar com as vendas sazonais? Confira as principais dicas para enfrentar períodos de baixa procura e manter o lucro da empresa!

Antecipar a fatura é uma solução para organizar as finanças da empresa. Conheça 5 motivos para implementar a estratégia!